力合报业大数据中心:以绿色节能高品质助力数字经济高质量发展

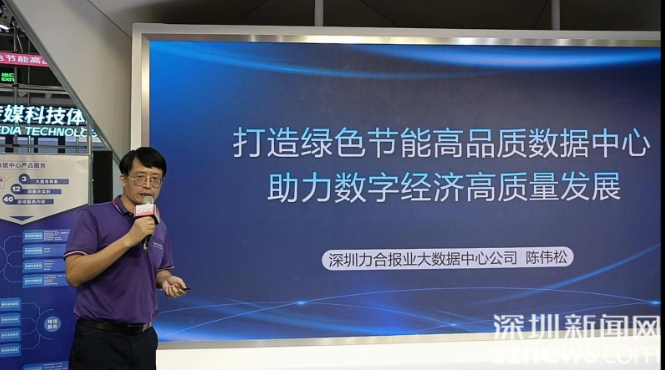

6月10日上午,在第十九届中国(深圳)国际文化产业博览交易会深圳报业集团展区,深圳力合报业大数据中心有限公司常务副总经理陈伟松受邀作了题为《打造绿色节能高品质数据中心助力数字经济高质量发展》的汇报。

陈伟松表示,中国正在从农业经济时代、工业经济时代,迅速迈向数字经济时代,数据中心则是数字经济时代的基石。由力合科创集团与深圳报业集团合作共建的力合报业大数据中心,采用国际知名品牌设备和多项节能减排技术,获得中国质量认证中心(CQC)颁布的A级数据中心证书,PUE能耗指标≤1.25,成功获得ISO、等保三级等多项认证,是国内数据中心中能效最高、能耗最低的标杆项目之一。

坐落在“深圳中轴”龙华清湖的力合报业大数据中心于2021年5月份投产运营。从外立面看是一座沉稳整洁的灰色建筑,经过整整十重安全关卡走进它的内部,一排排算力主机有序排放,亮起闪烁的蓝紫光,现场蔚为壮观。

作为业内少有的国有控股、自有土地、自有物业、资质齐全的A级数据中心, 力合报业大数据中心能够为客户提供标准机柜托管、VIP机房定制、网络接入及配套办公、仓库等服务,同时为客户提供一站式的IT运维服务解决方案及数字化解决方案。

力合报业大数据中心现已面向顺丰科技、粤港澳数字经济研究院、ARM(中国)、章阁仪器、佰仟金融、中信银行、中国人保、恒大人寿、新国都、希施玛数据、怡亚通、飞亚达、字节跳动、归芯科技、彭博社等一系列高端优质客户提供服务,得到客户一致认可。

粤公网安备 44030702004173号

粤公网安备 44030702004173号