Business

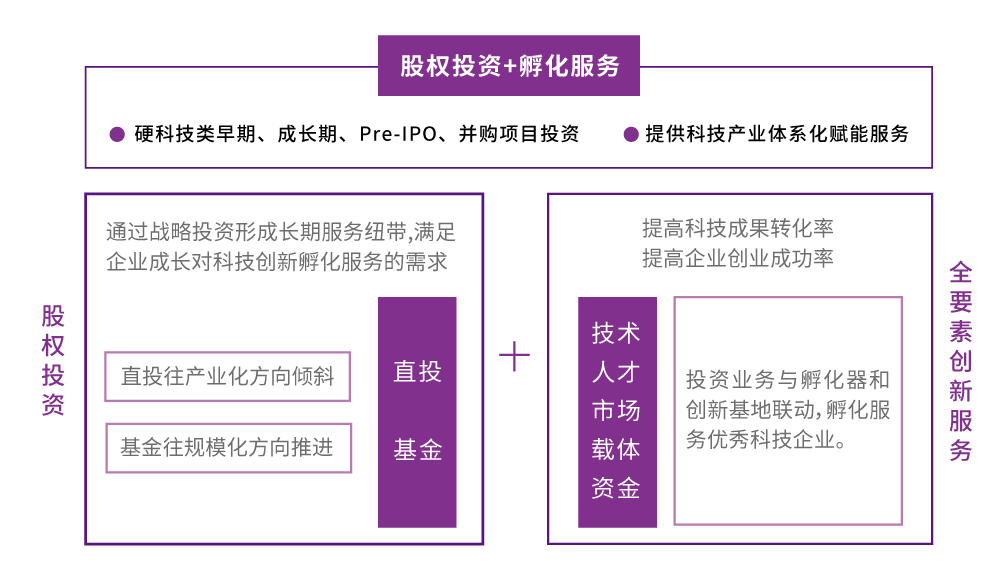

力合科创是国内首批天使创投机构之一。投资孵化业务专注于科技成果转化即投早(早期)、投硬(硬科技)和 全要素孵化服务,孵化培育众多优质早期科技项目,对特定的优秀项目加大培育和投资力度,打造成公司产业体系;投资采取直投与基金并举,早期孵化和产业并购同行,实行股权投资的全链条服务。目前,力合科创累计投资高科技企业500多家,累计孵化服务企业3100多家,培育上市公司30家、专精特新企业200多家、新三板挂牌企业50多家、国家高新技术企业300多家以及200多个科技成果转化项目。

深圳市力合创业投资有限公司(简称“力合创投”)作为力合科创旗下全资子公司,其创业投资业务始于1999年,是力合科创科技服务业务中的重要支撑,负责科技企业投资孵化工作,与力合科创成果转化、人才培育、产业服务紧密互动,以科技成果转化业务为特色,是国内最早的专注于投资高科技企业的创业投资孵化机构。目前已形成从早期硬科技项目投资孵化,延伸到已投项目持续投资服务的全链条投资业务。多次入选“投中年度中国最佳创业投资机构”、“新材料产业最佳投资机构”、“粤港澳大湾区最佳创业投资机构”等行业TOP榜单。

友情链接

力合企业会公众号

通产丽星公众号

力合科创公众号

粤公网安备 44030702004173号

深圳市高新技术产业园清华信息港科研楼10楼

粤公网安备 44030702004173号

深圳市高新技术产业园清华信息港科研楼10楼